Die Nettolohnoptimierung setzt gezielt auf steuerfreie oder pauschal besteuerte Gehaltsbestandteile, um das Nettoentgelt der Mitarbeiter zu steigern. Oftmals erfolgt die Optimierung durch eine Gehaltsumwandlung, bei der ein Teil des Bruttolohns in steuerlich begünstigte Leistungen umgewandelt wird. Zu den typischen Bausteinen gehören Tankgutscheine, Essenszuschüsse, betriebliche Altersvorsorge und Jobtickets. Diese Maßnahmen bieten nicht nur den Arbeitnehmern eine Erhöhung ihres Nettolohns, sondern helfen Arbeitgebern, sich als attraktive Arbeitgebermarke zu positionieren.

Nettolohnoptimierung

Die Nettolohnoptimierung ist eine effektive Möglichkeit, das Nettogehalt von Arbeitnehmern zu steigern, ohne die Bruttolohnkosten signifikant erhöhen zu müssen. Dies wird durch steuerfreie oder steuerbegünstigte Gehaltsbestandteile ermöglicht, die den Arbeitnehmern zugutekommen, während die Arbeitgeber von einer attraktiveren Vergütung profitieren, ohne ihre Lohnkosten drastisch zu steigern. Besonders beliebt sind Sachbezüge, geldwerte Vorteile und Zusatzleistungen, die in Deutschland bestimmten gesetzlichen Rahmenbedingungen unterliegen.

Aktualisiert: Februar 2025

Wie funktioniert Nettolohnoptimierung?

Die steuerlichen und sozialversicherungsrechtlichen Regelungen zur Nettolohnoptimierung werden regelmäßig angepasst.

Vorteile der Lohnoptimierung für Arbeitnehmer und Arbeitgeber

Die Nettolohnoptimierung bietet sowohl für Arbeitnehmer als auch für Arbeitgeber zahlreiche Vorteile. Arbeitnehmer profitieren von einem höheren Nettogehalt und zusätzlichen geldwerten Vorteilen, die ihre Kaufkraft erhöhen. Arbeitgeber wiederum können durch die Nutzung von steuerfreien Sachbezügen ihre Lohnkosten optimieren und gleichzeitig die Mitarbeiterbindung stärken.

Für Arbeitnehmer bedeutet dies mehr Netto vom Brutto und eine höhere Kaufkraft. Darüber hinaus profitieren sie von einer besseren Work-Life-Balance, etwa durch Zuschüsse zu Mobilität, Kinderbetreuung oder Gesundheitsförderung. Zudem sinkt ihre Steuerlast durch steuerfreie Sachbezüge. Arbeitgeber hingegen können kosteneffizient Gehälter gestalten und von steuerlichen Vorteilen profitieren. Sie verbessern außerdem ihre Arbeitgebermarke und schaffen Anreize, um Mitarbeiter zu motivieren und langfristig zu binden.

Informieren Sie sich unverbindlich und wählen Sie das geeignete Mittel für Ihre Lohnoptimierung!

Welche Möglichkeiten und Bausteine der Nettolohnoptimierung gibt es?

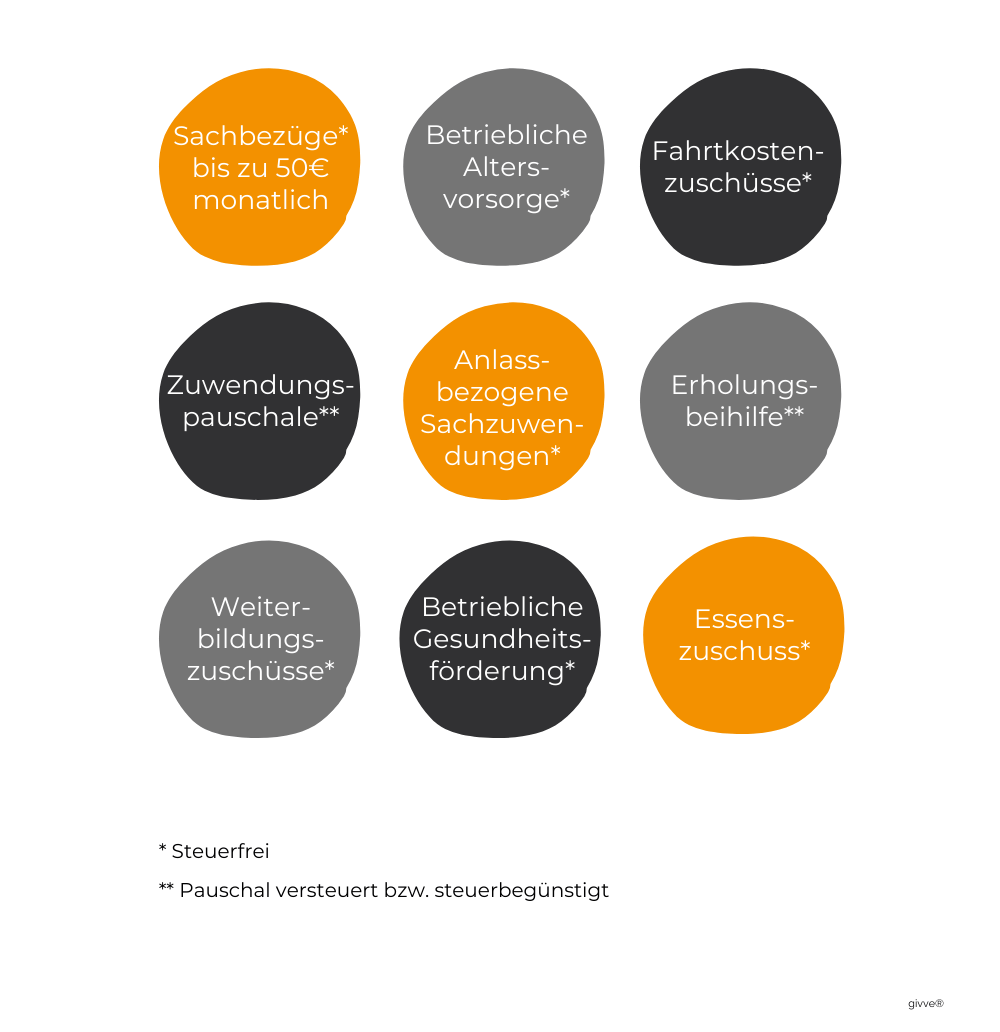

Steuerfreie und pauschalbesteuerte Gehaltsbestandteile sind die Grundlage der Nettolohnoptimierung. Unternehmen können verschiedene Sachbezüge und Zusatzleistungen anbieten, um die Steuerlast für Arbeitnehmer zu senken.

In unserer Grafik finden Sie einige Beispiele der Nettolohnoptimierung. Außerdem möchten wir im nächsten Schritt einige Bausteine davon ausführen:

Essenszuschuss

Der Essenszuschuss wird pro Tag und pro Mitarbeiter bewilligt. Dabei können auch Personen im Homeoffice und in allen Anstellungsformen davon profitieren. Der Essenzuschuss ist nicht nur ein gern genutzter Benefit für Mitarbeiter, er hilft auch dabei, Mitarbeitenden Zugang zu gesundem Essen zu sichern. Dies wiederum wirkt sich ebenfalls positiv für das Unternehmen aus, indem etwa Krankentage reduziert werden können. Zudem reduziert er die Steuerlast der Mitarbeitenden.

Tankgutscheine & Geschenkgutscheine

Tankgutscheine und Geschenkgutscheine sind ebenfalls ein guter Weg, um Mitarbeitenden Wertschätzung zu zeigen. Dabei darf es niemals zu einer Übergabe von Bargeld kommen. Die Gutscheine können etwa über eine Prepaidkarte wie die givve® Card abgewickelt werden. So steht es den Mitarbeitern frei, wie sie das Geld verwenden.

Es gibt eine Freigrenze für diese Sachbezüge, die einzuhalten ist, um keine Steuerlast zu erzeugen. Diese liegt aktuell bei 50 Euro pro Person und Monat.

Fahrtkostenzuschuss & Jobticket

Der Fahrtkostenzuschuss ist darauf ausgelegt, Pendler finanziell zu entlasten. Abhängig davon, wie hoch der Zuschuss ausfällt, lassen sich die Kosten pauschal besteuern oder sie werden über die Einkommensklasse des Arbeitnehmers versteuert.

Alternativen zum klassischen Fahrtkostenzuschuss sind Benefits wie ein Jobticket oder ein Jobrad. Auch ein E-Bike Leasing kann durch den Betrieb zur Verfügung gestellt werden. Auch dafür gibt es diverse Finanzierungs- und Überlassungsmodelle.

Betriebliche Altersversorgung

Mit der betrieblichen Altersvorsorge stützt der Betrieb die Altersabsicherung der Mitarbeitenden. Während der Ansparphase können die Einzahlungen auch genutzt werden, um die Steuerbelastung für die Arbeitnehmenden zu senken. Gleichzeitig werden die Rentenansprüche der Mitarbeiter erhöht.

Erholungsbeihilfe

Im Rahmen der Erholungsbeihilfe werden den Arbeitgebenden und deren Familienangehörige freiwillig durch den Arbeitgebenden steuerbegünstigte Zuschüsse bewilligt, die im Rahmen von Urlaub und Erholung genutzt werden. Hier greift eine Pauschalbesteuerung für das Unternehmen. Die Zahlungen sind nicht sozialversicherungspflichtig.

Betriebliche Gesundheitsförderung

Auch die betriebliche Gesundheitsförderung nimmt einen zunehmend wichtigen Stellenwert für Arbeitnehmende ein. Darunter fallen viele mögliche Benefits wie Gesundheitsangebote im Betrieb. Pro Jahr und Mitarbeitenden können Zuschüsse für Sport- und Gesundheitsangebote bis zu 600 Euro steuerfrei aufgewandt werden.

Zuschuss zu Internet & Stromkosten

Arbeitgeber können bis zu 50 € monatlich steuerfrei für Internet- und Stromkosten von Homeoffice-Mitarbeitern übernehmen.

Jedes Unternehmen kann individuell entscheiden, welche Bausteine zur Nettolohnoptimierung am besten zu den Mitarbeitern passen.

Wir informieren Sie zur Nettolohnoptimierung und zeigen Ihnen direkte Umsetzungsmöglichkeiten auf!

Praxisbeispiele und Rechenbeispiele zur Nettolohnoptimierung

Ein typisches Praxisbeispiel für die Nettolohnoptimierung ist der Tankgutschein. Ein Arbeitgeber gewährt seinen Mitarbeitern monatlich einen Gutschein im Wert von 50 €. Da Tankgutscheine als steuerfreier Sachbezug gelten, spart der Arbeitnehmer Lohnsteuer und Sozialabgaben. Der Arbeitgeber kann die Kosten als Betriebsausgabe geltend machen, was zu einer kostengünstigen Gehaltsoptimierung führt.

Ein weiteres Beispiel sind Essenszuschüsse. Ein Unternehmen stellt seinen Mitarbeitern digitale Essensgutscheine zur Verfügung, die sie für Mahlzeiten nutzen können. Diese Zuschüsse sind steuerfrei, was dem Arbeitnehmer hilft, Steuern zu sparen und den Nettolohn zu erhöhen. Auch der Arbeitgeber profitiert von einer günstigen Gehaltsoptimierung, ohne die Lohnkosten erheblich zu steigern.

Die betriebliche Altersvorsorge über Gehaltsumwandlung ist ein weiteres Beispiel. Ein Arbeitnehmer verzichtet auf 50 € seines Bruttogehalts, um diese in eine betriebliche Altersvorsorge einzuzahlen. Durch die Steuer- und Sozialabgabenersparnis bleibt ihm netto nur ein geringfügig reduzierter Betrag, während er langfristig von der Altersvorsorge profitiert.

Ein Rechenbeispiel verdeutlicht den Unterschied zwischen einer klassischen Gehaltszahlung und einer Gehaltsoptimierung. Ein Arbeitnehmer verdient brutto 3.500 € im Monat. Nach der klassischen Gehaltszahlung erhält er rund 2.250 € netto. Durch Nettolohnoptimierung mit Essenszuschüssen, Tankgutscheinen und einer betrieblichen Altersvorsorge kann er sein Netto um bis zu 150 € monatlich erhöhen. Dies zeigt, wie durch gezielte Optimierungsbausteine das Nettogehalt effektiv gesteigert werden kann.

Unternehmen setzen zunehmend auf individuelle Modelle zur Nettolohnoptimierung, die an die Bedürfnisse ihrer Mitarbeiter angepasst sind. Besonders steuerfreie Sachbezüge und Zuschüsse stehen hierbei im Fokus. Die Umsetzung der Nettolohnoptimierung wird zunehmend durch automatisierte Tools erleichtert, die eine einfache und effiziente Verwaltung ermöglichen.

Wie man Nettolohnoptimierung richtig nutzt – Tipps für Arbeitgeber & Arbeitnehmer

Die Nettolohnoptimierung bietet große finanzielle Vorteile, erfordert jedoch eine strategische Umsetzung, um langfristig effektiv zu sein. Arbeitgeber sollten verschiedene Optimierungsmodelle kombinieren, um steuerliche Vorteile zu maximieren und gleichzeitig Nachteile zu vermeiden. Arbeitnehmer sollten sich bewusst sein, wie sich bestimmte Maßnahmen auf Sozialabgaben, Rentenansprüche und steuerliche Verpflichtungen auswirken können.

Welche Optimierungsmodelle sind besonders effektiv?

Unternehmen sollten steuerfreie und pauschalbesteuerte Bausteine gezielt kombinieren, um den größtmöglichen finanziellen Vorteil zu erzielen. Besonders effektiv sind Essenszuschüsse, Tankgutscheine, betriebliche Altersvorsorge und betriebliche Gesundheitsförderung. Es ist entscheidend, die Mitarbeiterbedürfnisse zu analysieren, da nicht jede Maßnahme für jeden Arbeitnehmer sinnvoll ist. Eine individuelle Anpassung kann hier hohe Einsparungen ermöglichen. Digitale Tools wie die givve® Card erleichtern die Verwaltung und Umsetzung der Nettolohnoptimierung erheblich.

Auswirkungen auf Sozialabgaben und Rentenansprüche

Gehaltsumwandlungen können dazu führen, dass sich das brutto-sozialversicherungspflichtige Gehalt reduziert, was langfristige Auswirkungen auf Renten- und Sozialleistungen haben kann. Sachbezüge und geldwerte Vorteile wirken sich unterschiedlich auf die Sozialversicherungsbeiträge aus – während manche steuerfrei sind, können andere Beiträge mindern. Arbeitnehmer sollten vorab prüfen, welche Optimierungsmodelle ihre zukünftige Rente beeinflussen und ob sich Alternativen lohnen. Arbeitgeber sollten ihre Mitarbeiter transparent über die Auswirkungen auf Sozialversicherungsleistungen informieren.

Tipp: Bei hohen Nettolohnoptimierungen kann es sinnvoll sein, eine Kombination aus geldwerten Vorteilen und klassischen Gehaltsbestandteilen zu wählen, um Nachteile bei Rentenansprüchen zu vermeiden.

Häufige Fehler und wie man sie vermeidet

Zu viele Umwandlungen in steuerfreie Gehaltsbestandteile können langfristig zu geringeren Rentenansprüchen führen. Unternehmen sollten regelmäßig überprüfen, ob die gewählten Optimierungsmodelle noch den aktuellen Steuer- und Sozialversicherungsgesetzen entsprechen. Ein weiterer häufiger Fehler ist das Überschreiten von Freigrenzen: Manche Sachbezüge haben feste steuerliche Obergrenzen – werden diese überschritten, entstehen zusätzliche Steuerlasten. Fehlende Transparenz gegenüber den Mitarbeitern ist ebenfalls problematisch. Arbeitnehmer müssen genau wissen, welche Nettolohnoptimierungsmaßnahmen für sie sinnvoll sind und welche Auswirkungen sie haben. Arbeitgeber müssen alle Maßnahmen korrekt abrechnen und dokumentieren, um steuerliche und rechtliche Probleme zu vermeiden.

Ohne großen Verwaltungsaufwand zu mehr Mitarbeiterzufriedenheit durch Lohnoptimierung - wir sind Ihr kompetenter Partner.

Digitale Lösungen für die Nettolohnoptimierung mit givve®

Mit givve® bieten wir eine digitale Lösung, die es Unternehmen ermöglicht, die Nettolohnoptimierung effizient und rechtskonform umzusetzen. Unsere Plattform ermöglicht eine einfache und automatisierte Verwaltung von Sachbezügen und anderen Optimierungsbausteinen, sodass Arbeitgeber Zeit und Ressourcen sparen. Arbeitnehmer haben vollständige Transparenz über ihre steuerfreien Zusatzleistungen und können von den Vorteilen der Nettolohnoptimierung profitieren.

So einfach kann es gehen – sichern Sie sich jetzt die Vorteile der Nettolohnoptimierung für Sie und Ihre Mitarbeitenden.

Bitte beachten: Wir dürfen keine Rechts- oder Steuerberatung erbringen. Die hier erhaltenen Informationen sind als allgemeine Informationen zu unseren Produkten der givve® Card zu verstehen. Wir bitten Sie, die für Ihre Fragestellungen relevanten Details aus steuerlicher und rechtlicher Sicht von Ihrem Steuer- bzw. Rechtsberater eingehend prüfen zu lassen, um den für Sie bestmögliche Einsatz unserer Produkte sicherzustellen. Wir übernehmen keine Haftung.

![Inflationsausgleich [2022] Inflationsausgleich [2022]](/media/_processed_/f/6/csm_Mitarbeiter_Givve_ccb1da6bfd.png)