- Firmenwagen

- Mahlzeiten

- Wohnung oder Unterkunft

- Diensthandy

- Betriebliche Altersvorsorge

- Jobtickets

- Und weitere

Geldwerter Vorteil – alle Infos bei givve®

Der geldwerte Vorteil ist eine beliebte Möglichkeit zur Mitarbeitermotivation und Mitarbeiterbelohnung. Doch was genau versteht man darunter und wie können beide Seiten davon profitieren? Wie funktioniert ein geldwerter Vorteil zum Firmenwagen? Diese Frage und viele weitere beantworten wir Ihnen im Folgenden.

Aktualisiert: Januar 2025

Übersicht

- Definition

- Unterschied Sachbezug vs. geldwerter Vorteil

- Formen des geldwerten Vorteils

- Freibeträge und Freigrenzen

- Wann ist ein geldwerter Vorteil steuerfrei?

- Geldwerte Vorteile und Rente

- Geldwerte Vorteile in der Steuererklärung

- Vorteile für Arbeitnehmer und Arbeitgeber

- Geldwerter Vorteil mit givve®

Was ist ein Geldwerter Vorteil?

Unter dem geldwerten Vorteil versteht man eine alternative Form der Vergütung.

Diese wird nicht in Geld ausgezahlt, sondern in Form von Dienst- oder Sachleistungen:

In den meisten Fällen ist der geldwerte Vorteil steuerpflichtig, wenn Freibeträge überschritten sind.

Wie unterscheidet sich der geldwerte Vorteil vom steuerfreien Sachbezug?

Der geldwerte Vorteil und der steuerfreie Sachbezug sind zwei Begriffe, die sich in Bezug auf Vergütung und steuerliche Behandlung unterscheiden.

- Ein Sachbezug ist eine Form der Vergütung, die nicht in bar, sondern in Form von Naturalien oder Dienstleistungen ausgezahlt wird. Sachbezüge sind steuerfrei, solange sie die Freigrenze nicht überschreiten. Diese Freigrenze liegt bei 50€ pro Monat. Wird die Freigrenze von 50€ pro Monat überschritten, wird der überschreitende Betrag als geldwerter Vorteil betrachtet und muss entsprechend versteuert werden.

- Ein geldwerter Vorteil ist eine alternative Form der Vergütung, die nicht in bar ausgezahlt wird, sondern einen zusätzlichen geldwerten Nutzen für den Arbeitnehmer darstellt. Geldwerte Vorteile müssen grundsätzlich versteuert werden, unabhängig von der Höhe des gewährten Vorteils. Anders als bei Sachbezügen gibt es keine Freigrenze für geldwerte Vorteile. Jeglicher geldwerte Vorteil unterliegt der Einkommensteuer.

Informieren Sie sich über den geldwerten Vorteil & wie Sie diesen für sowohl Ihr Unternehmen als auch für Ihre Angestellten vorteilhaft mit givve® nutzen können.

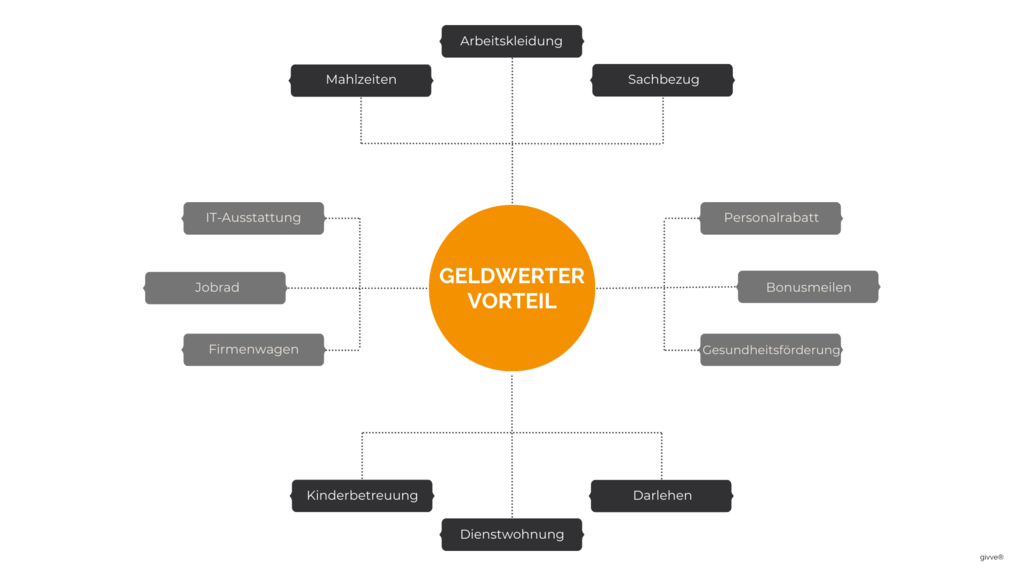

Welche Formen des geldwerten Vorteils gibt es?

Es gibt diverse Sach- und Dienstleistungen, die als geldwerter Vorteil genutzt werden können. Welche für Ihr Unternehmen und Ihre Mitarbeiter passend sind, muss individuell entschieden werden. Sie sollten darauf achten, nicht nur Angebote zu machen, die für Sie interessant sind, sondern auch Ihren Mitarbeitern Vorteile bieten. So kann ein geldwerter Vorteil fürs Elektroauto besser Anklang bei Mitarbeitenden finden als der geldwerte Vorteil für den Firmenwagen mit Dieselantrieb.

Die klassischen bekannten Beispiele sind:

- Geldwerter Vorteil als Firmenwagen

- Geldwerter Vorteil als Jobrad

- Geldwerter Vorteil in Form einer Wohnung

- Geldwerter Vorteil als Essenszuschuss

- Geldwerter Vorteil für Fortbildungen

- Geldwerter Vorteil als betriebliche Gesundheitsförderung

- Geldwerter Vorteil als Mitarbeiterrabatt

- Geldwerter Vorteil als Laptop oder Handy

- Geldwerter Vorteil als Elektroauto

Es lohnt sich, Mitarbeiterbefragungen zu nutzen, um die bevorzugten geldwerten Vorteile zu bestimmen. So kann das Angebot optimal auf die Ansprüche der Mitarbeiterschaft angepasst werden.

Wie hoch sind die Freibeträge und Freigrenzen beim geldwerten Vorteil?

Durch die Einhaltung der Freibeträge können geldwerte Vorteile von der Steuer abgesetzt werden. Die Freibeträge variieren je nach Art des geldwerten Vorteils. Hier sind einige Beispiele:

Geldwerter Vorteil als Mahlzeiten

Im Jahr 2024 sind die Freibeträge für Mahlzeiten gestiegen. Für Mittag- oder Abendessen beträgt der Freibetrag nun 4,13€ statt 3,80€, und für Frühstück 2,17€ statt 2,00€.

Geldwerter Vorteil als Arbeitskleidung

Arbeitskleidung ist immer steuerfrei, wenn sie für den Beruf benötigt wird. Sie wird jedoch steuerpflichtig, wenn sie privat genutzt wird.

Geldwerter Vorteil als Sachbezug

Hierzu zählen Tankgutscheine, Warengutscheine, Jobtickets, Gym-Mitgliedschaften oder ähnliches. Der Freibetrag liegt bei 50€.

Geldwerter Vorteil als Personalrabatt

Es besteht ein Freibetrag von 1080€. Wird der Rabatt über diesen Betrag hinaus in Anspruch genommen, muss der überschreitende Betrag versteuert werden.

Angenommen, ein Mitarbeiter arbeitet in einem Möbelhaus und erhält einen Mitarbeiterrabatt von 10%. Er entscheidet sich, Möbel im Wert von 11.000€ zu erwerben. Durch den gewährten Rabatt von 10% entsteht ein geldwerter Vorteil in Höhe von 1.100€ (11.000€ * 10%).

Da der Freibetrag für Personalrabatte bei 1.080€ liegt, überschreitet der erhaltene geldwerte Vorteil diesen Betrag um 20€. Die über den Freibetrag hinausgehenden 20€ gelten somit als steuerpflichtiger geldwerter Vorteil und müssen entsprechend versteuert werden. In der Lohnabrechnung des Mitarbeiters werden diese 20€ als zusätzliches steuerpflichtiges Einkommen berücksichtigt.

Geldwerter Vorteil als Bonusmeilen

Bonusmeilen sind eine Form von Prämien oder Belohnungen, die von Unternehmen, insbesondere im Bereich des Flugverkehrs oder bei Kreditkartenanbietern, an Kunden vergeben werden. Diese Meilen können später gegen verschiedene Vergünstigungen eingelöst werden, wie z. B. kostenfreie Flugtickets, Upgrades oder andere Prämien.

Der geldwerte Vorteil, der durch Bonusmeilen entsteht, unterliegt steuerlichen Regelungen. Der Freibetrag für Bonusmeilen liegt bei 1.080€ pro Jahr.

Geldwerter Vorteil als gesundheitsfördernde Maßnahme

Gesundheitsfördernde Maßnahmen am Arbeitsplatz sind in vielen Unternehmen ein wichtiger Bestandteil des Mitarbeiterwohlbefindens. Dazu gehören verschiedene Angebote wie Massagen, Physiotherapie und andere prophylaktische Maßnahmen.

Für gesundheitsfördernde Maßnahmen als geldwerten Vorteil gilt ein Freibetrag von 600€ pro Jahr. Es ist wichtig zu beachten, dass der Freibetrag für gesundheitsfördernde Maßnahmen nicht für Mitgliedsbeiträge bei Sportvereinen oder Fitnessstudios gilt. Diese fallen unter die Kategorie Sachbezug und unterliegen eigenen steuerlichen Regelungen.

Geldwerter Vorteil als Kinderbetreuung

Der Freibetrag für Kinderbetreuung beträgt 600€ pro Jahr und gilt für nicht-schulpflichtige Kinder. Die Betreuung muss aus zwingend beruflich veranlassten Gründen erfolgen.

Geldwerter Vorteil als Dienstwohnung

Die Bereitstellung einer Dienstwohnung durch den Arbeitgeber kann als geldwerter Vorteil für den Mitarbeiter gelten. Dieser geldwerte Vorteil wird steuerlich behandelt, und es gilt ein Freibetrag von 278€ pro Monat.

Die Berechnung des geldwerten Vorteils als Dienstwohnung erfolgt, indem die tatsächlich gezahlte Miete des Mitarbeiters mit einer Vergleichsmiete verglichen wird. Die Differenz zwischen diesen beiden Beträgen stellt den geldwerten Vorteil dar, den der Mitarbeiter durch die Bereitstellung der Dienstwohnung erhält.

Geldwerter Vorteil als Arbeitgeberdarlehen

Arbeitgeber haben die Möglichkeit, ihren Mitarbeitern Darlehen zu gewähren, die als geldwerter Vorteil betrachtet werden. Für Arbeitgeberdarlehen wurde ein Freibetrag von 2600€ festgelegt. Das bedeutet, dass Zinsvorteile, die durch das Arbeitgeberdarlehen entstehen, bis zu dieser Grenze steuerfrei bleiben.

Der geldwerte Vorteil entsteht durch die Zinsvorteile, die der Mitarbeiter aufgrund des Arbeitgeberdarlehens gegenüber anderen Darlehen erhält. Diese Zinsvorteile werden als Sachbezug betrachtet. Dabei handelt es sich um die Differenz zwischen den tatsächlich gezahlten Zinsen auf das Arbeitgeberdarlehen und den Zinsen, die bei einem vergleichbaren Bankdarlehen angefallen wären.

Geldwerter Vorteil als Handy/Laptop/IT-Ausstattung

Im Allgemeinen sind Handy, Laptop und IT-Ausstattung, die vom Arbeitgeber zur Verfügung gestellt werden, steuerfrei. Diese Regelung gilt, solange der Arbeitgeber Eigentümer der Geräte bleibt und sie dem Mitarbeiter nur leihweise überlässt.

Die steuerliche Freistellung bezieht sich auch auf die private Nutzung der bereitgestellten Geräte. Das bedeutet, dass Mitarbeiter die Geräte sowohl beruflich als auch privat nutzen können, ohne dass dies als geldwerter Vorteil versteuert werden muss.

Geldwerter Vorteil als Jobrad

Ursprünglich wurde der geldwerte Vorteil für die private Nutzung eines Jobrads nach der sogenannten "1% Regelung" berechnet. Das bedeutet, dass 1% des Listenpreises des Fahrrads als geldwerter Vorteil versteuert werden musste. Diese Regelung führte oft zu höheren steuerlichen Belastungen, insbesondere wenn hochwertige Fahrräder genutzt wurden.

Seit 2020 wurde die Besteuerung des geldwerten Vorteils für Jobräder deutlich reduziert. Die sogenannte "0,25% Regelung" wurde eingeführt. Jetzt beträgt der steuerpflichtige Anteil des Listenpreises nur noch 0,25%. Diese Änderung macht die Nutzung von Dienstfahrrädern für Mitarbeiter steuerlich attraktiver.

Geldwerter Vorteil als Firmenwagen

Die Bereitstellung eines Firmenwagens durch den Arbeitgeber an den Mitarbeiter ist eine gängige Form des geldwerten Vorteils. Es gibt keine Freibeträge für Firmenwagen, und der geldwerte Vorteil wird auf das Gehalt angerechnet. Dies führt zu einem zusätzlichen Einkommen für den Mitarbeiter, das jedoch nicht direkt ausgezahlt wird.

Der geldwerte Vorteil eines Firmenwagens kann auf zwei Arten berechnet werden: die 1-Prozent-Regelung oder das Führen eines Fahrtenbuchs.

1-Prozent-Regelung

Die 1-Prozent-Regelung ist eine häufig angewandte Methode zur Berechnung des geldwerten Vorteils bei einem Firmenwagen. Dabei wird 1% des inländischen Listenpreises des Fahrzeugs zum Zeitpunkt der Erstzulassung als geldwerter Vorteil verrechnet. Diese Regelung gilt für gekaufte, geleaste oder gemietete Fahrzeuge. Zusätzlich wird jeden Monat 0,03% des Bruttolistenpreises pro gefahrenen Kilometer auf der Strecke zwischen Wohnort und Arbeitsplatz verrechnet.

Hat ein Fahrzeug einen Listenpreis von 19,990 Euro, ergibt sich also Folgendes:

- Listenpreis auf volle 100 Euro abrunden: 19,900 Euro

- 1 % des Bruttolistenpreises: 199 Euro

Für die volle steuerliche Behandlung des Firmenfahrzeuges sind außerdem die gefahrenen Kilometer relevant. Der Arbeitnehmer versteuert pro Monat 0,03 Prozent des Brutto-Listenpreises pro gefahrenem Kilometer auf der Strecke zwischen seinem Wohnort und Arbeitsplatz.

- Strecke zwischen Arbeitsplatz und Wohnort: 40 Kilometer

- Neupreis x Kilometer x 0,0003

- 19.900 x 40 x 0,0003 = 238 Euro

Daraus resultiert für den Firmenwagen ein geldwerter Vorteil von 437 Euro. Das Einkommen wird dadurch rein rechnerisch um 437 Euro erhöht. Bei einem Einkommen von 3.000 Euro brutto pro Monat werden mit dem Firmenwagen also 3.437 Euro versteuert.

Die Distanz zwischen Wohnort und Arbeitsplatz sowie der Kaufpreis des Firmenwagens sind ausschlaggebend für den geldwerten Vorteil. Je höher diese beiden Faktoren sind, desto geringer ist der geldwerte Vorteil für den Arbeitnehmer.

Bei Elektroautos oder Plug-In-Hybriden gibt es Ausnahmen von der 1-Prozent-Regelung. Für reine Elektroautos ohne CO2-Ausstoß und einem Listenpreis von unter 60.000€ beträgt der monatliche Prozentsatz nur 0,25%. Bei Hybriden oder Elektroautos über 60.000€ liegt der monatliche Prozentsatz bei 0,5%.

Fahrtenbuch

Das Führen eines Fahrtenbuchs ist eine alternative Methode zur Berechnung des geldwerten Vorteils. Hierbei werden die tatsächlichen Fahrzeugkosten berücksichtigt, einschließlich Abschreibungen, Wartungskosten, Versicherung usw. Der geldwerte Vorteil wird dann anhand des prozentualen Anteils der privaten Nutzung ermittelt.

Angenommen, die Gesamtkosten des Firmenwagens betragen monatlich 1.500€. Wenn das Fahrzeug zu 50% privat genutzt wird, beträgt der geldwerte Vorteil 750€ (50% von 1.500€), der versteuert werden muss.

Es ist wichtig zu beachten, dass das Führen eines Fahrtenbuchs hohe Anforderungen an Genauigkeit und Nachvollziehbarkeit stellt. Werden diese Anforderungen nicht erfüllt, wird automatisch die 1-Prozent-Regelung angewendet.

Interesse geweckt? Wir beraten Sie gerne zum geldwerten Vorteil.

Wann ist ein geldwerter Vorteil steuerfrei?

Ein geldwerter Vorteil ist nicht automatisch steuerpflichtig. Es gibt Situationen, in denen der geldwerte Vorteil steuerfrei bleibt, insbesondere wenn der Eigennutzen für das Unternehmen überwiegt:

- Wenn Arbeitgeber ihren Mitarbeitenden Weiterbildungen ermöglichen, die einen klaren beruflichen Bezug haben, können diese geldwerten Vorteile steuerfrei sein. Das Unternehmen profitiert von besser qualifizierten Mitarbeitenden, was sich positiv auf die Leistungsfähigkeit und Innovationskraft auswirken kann.

- Vergünstigte Mahlzeiten, die den zuvor festgelegten Wert nicht überschreiten, können als steuerfreier geldwerter Vorteil betrachtet werden.

- Die Bereitstellung von Obst, Snacks und Getränken im Unternehmen für die Mitarbeitenden kann ebenfalls als geldwerter Vorteil behandelt werden.

- Die Zurverfügungstellung von Parkplätzen am Unternehmensgelände kann unter bestimmten Bedingungen steuerfrei sein, wenn die Parkplätze ausschließlich für dienstliche Zwecke oder für die betriebliche Notwendigkeit genutzt werden und keine private Nutzung stattfindet.

Wirken sich geldwerte Vorteile auf die Rente aus?

Geldwerte Vorteile können sich potenziell positiv auf die Rentenzahlung auswirken, insbesondere wenn sie die Grundlage für höhere Rentenbeiträge bilden. Wenn bestimmte geldwerte Vorteile in die Berechnung der Rentenbeiträge einfließen, könnte dies zu einer höheren Rentenzahlung führen.

Die steuerliche Behandlung von geldwerten Vorteilen spielt eine entscheidende Rolle in Bezug auf ihre Auswirkungen auf die Rente. Geldwerte Vorteile, die die steuerlichen Freibeträge übersteigen und somit der Lohnsteuer unterliegen, können einen Einfluss auf die Höhe der Rentenbeiträge haben. In vielen Fällen werden geldwerte Vorteile nur anteilig versteuert.

Die Auswirkungen von geldwerten Vorteilen auf die Rentenbeiträge sind in der Regel sehr gering.

Müssen die geldwerten Vorteile in der Steuererklärung angegeben werden?

Grundsätzlich müssen geldwerte Vorteile nicht separat in der Steuererklärung angegeben werden. Die relevanten Informationen zu diesen Vorteilen sind bereits in der jährlichen Lohnsteuerbescheinigung des Arbeitgebers enthalten. In Deutschland sind die geldwerten Vorteile in der Nummer 20 der Lohnsteuerbescheinigung aufgeführt.

Wenn jedoch eine freiwillige Steuererklärung gemacht wird, sollten die geldwerten Vorteile in der Anlage N (Einkünfte aus nichtselbständiger Arbeit) der Steuererklärung angegeben werden. Dies ermöglicht es dem Finanzamt, alle relevanten Einkünfte zu überprüfen und gegebenenfalls eine korrekte Versteuerung sicherzustellen.

Welche Vorteile bringen geldwerte Vorteile ihren Angestellten und ihren Unternehmen?

Die Einführung von geldwerten Vorteilen kann für Arbeitgeber und Arbeitnehmer eine Vielzahl von positiven Aspekten mit sich bringen.

- Motivierte Mitarbeiter

- Attraktivität für potenzielle Mitarbeiter

- Mitarbeiterbindung

- Employer Branding

- Nettolohnoptimierung

- Private Kosteneinsparung

Wie kann man den geldwerten Vorteil mit givve® nutzen?

Unser Produktportfolio bei givve® bietet Ihnen mehrere Möglichkeiten, um den geldwerten Vorteil zu nutzen. So können Sie eine Option wählen, die für Ihr Unternehmen und Ihre Mitarbeiter am vorteilhaftesten ist. Unabhängig von der Produktwahl bieten wir immer eine einfache Handhabung und Verwaltung.

givve® Card: eine Prepaid Kreditkarte, die vielfältig nutzbar ist

Die givve® Card biete eine Reihe von Modulen, die sich individuell anwenden lassen. So haben Sie die Wahl für die passenden Vorteile in Ihrem Unternehmen:

Wichtig: Alle angebotenen Module unterliegen festen Auflagen für eine steuerrechtlich korrekte Anwendung.

Für die einfache Verwaltung der givve® Cards gibt es eine nutzerfreundliche digitale Plattform, die bei Bedarf auch an die eigene Buchhaltungssoftware angeschlossen werden kann. So spart der Arbeitgeber wertvolle Zeit und Kosten.

Unser Sortiment ist vielfältig, sodass Sie garantiert die passende Lösung für Ihr Unternehmen und Ihre Angestellten finden. Informieren Sie sich jetzt über den geldwerten Vorteil und wie Sie diesen mit givve® nutzen können.

Geldwerter Vorteil mit givve® - innovativ, praktisch, motivierend

Sie möchten die givve® Produkte für den geldwerten Vorteil nutzen und die Mitarbeitermotivation steigern? Dann genießen Sie viele Vorteile für sich und Ihre Mitarbeiter:

Für Arbeitnehmer:

- Weniger Steuern und Abgaben: mehr Netto vom Brutto

- Kostenersparnisse (z. B. bei Verpflegung oder Rabatten)

- Lohnenswerte Alternative zur Gehaltserhöhung

Für Arbeitgeber:

- Mitarbeiterzufriedenheit steigt

- Arbeitgeberattraktivität steigt

- Teilweise Ersparnisse bei Steuern und Abgaben

- Individualisierbar & skalierbar

- Aktiv Steuervorteile nutzen

- Geldwerten Vorteil einfach verwalten

- Ideal für die Mitarbeitermotivation

Heben Sie sich jetzt von Ihrer Konkurrenz ab mit givve® und setzen Sie auf die vielfältigen Vorteile für Arbeitgeber und Arbeitnehmer.

Bitte beachten: Wir dürfen keine Rechts- oder Steuerberatung erbringen. Die hier erhaltenen Informationen sind als allgemeine Informationen zu unseren Produkten der givve® Card zu verstehen. Wir bitten Sie, die für Ihre Fragestellungen relevanten Details aus steuerlicher und rechtlicher Sicht von Ihrem Steuer- bzw. Rechtsberater eingehend prüfen zu lassen, um den für Sie bestmögliche Einsatz unserer Produkte sicherzustellen. Wir übernehmen keine Haftung.