Viele Unternehmen nutzen mittlerweile digitale Plattformen, um den Essenszuschuss effizient und rechtskonform zu verwalten. Solche Plattformen ermöglichen eine automatische Belegprüfung und Abrechnung per App oder automatisierte Abrechnungsdateien, was den Verwaltungsaufwand minimiert.

Mitarbeiter können den Essenszuschuss je nach Anbieter flexibel in Restaurants, Supermärkten oder Kantinen einsetzen, was den Nutzen und die Akzeptanz des Zuschusses erhöht. Unternehmen müssen jedoch sicherstellen, dass der Essenszuschuss den gesetzlichen Vorgaben entspricht, um die steuerlichen Vorteile voll auszuschöpfen und zusätzliche Steuern zu vermeiden.

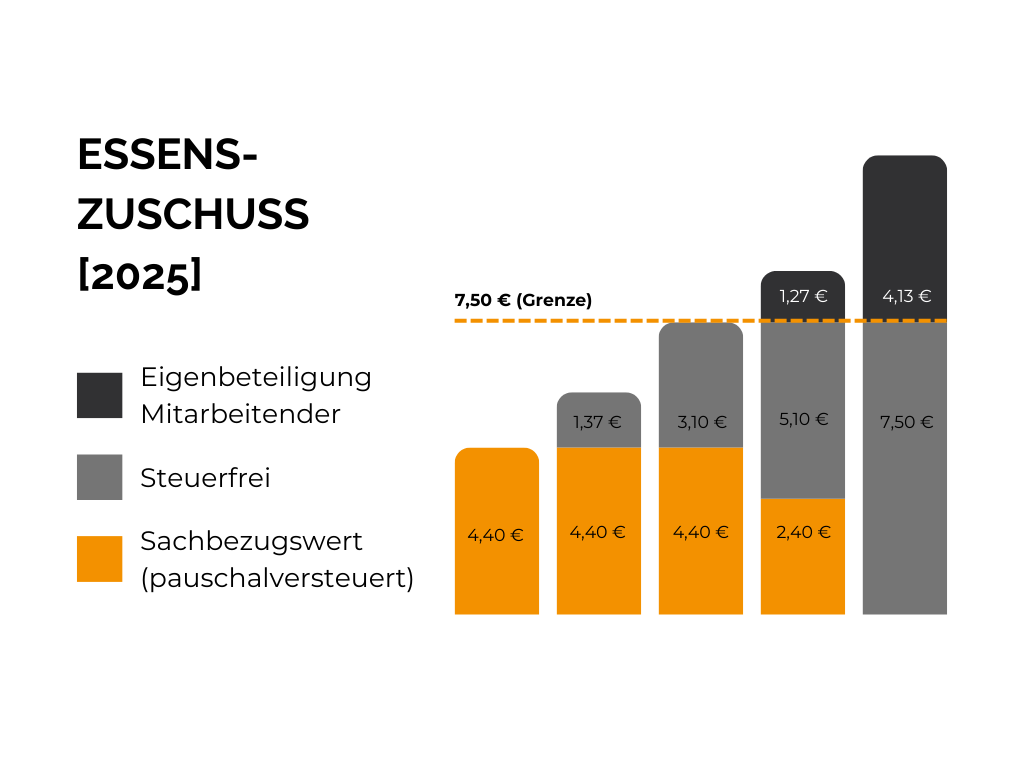

Damit der Zuschuss komplett steuerfrei möglich ist, muss ein Teil des Essens vom Mitarbeiter selbst gezahlt werden. Die gesetzliche Grundlage für den steuerfreien Essenszuschuss findet sich im § 8 Abs. 2 Satz 9 des Einkommensteuergesetzes (EStG).

Nutzen Sie den Essenszuschuss, um die Zufriedenheit Ihrer Mitarbeiter zu steigern und ein attraktives Arbeitsumfeld zu schaffen!