- Mit dem Auto: 30 Cent pro Kilometer

- Andere motorbetriebene Fahrzeuge (z. B. Motorrad): 20 Cent pro Kilometer

- Früher gab es auch eine Kilometerpauschale für Fahrräder, diese gibt es aber seit dem 01.01.2014 nicht mehr.

Kilometerpauschale

Reisekosten stellen für Angestellte wichtige erstattungsfähige Ausgaben dar. Durch die Kilometerpauschale können Arbeitnehmer Kosten für Dienstreisen, die mit einem privaten Fahrzeug durchgeführt wurden, steuerlich geltend machen.

Aktualisiert: Januar 2025

Übersicht

- Was ist die Kilometerpauschale?

- Wie wird die Kilometerpauschale berechnet?

- Kilometerpauschale und Firmenwagen

- Kilometerpauschale in der Steuererklärung

- Entwicklung der Kilometerpauschale

- Pendlerpauschale vs. Kilometerpauschale

- Kann die Kilometer- und Pendlerpauschale gleichzeitig genutzt werden?

- Nutzen Sie die Kilometerpauschale für Ihr Unternehmen mit givve®

Was ist die Kilometerpauschale?

Die Kilometerpauschale ist ein fester Pauschalbetrag pro gefahrenen Kilometer, der bei Fahrten mit dem privaten Auto des Arbeitnehmers für beruflich bedingte Fahrten angewendet wird. Dieser Betrag kann von dem Arbeitnehmer steuerlich geltend gemacht werden, besonders wenn der Arbeitgeber geschäftliche Reisekosten nicht erstattet. Die Kilometerpauschale berücksichtigt jeden gefahrenen Kilometer auf Hin- und Rückfahrt.

Wie hoch ist die Kilometerpauschale?

Die Höhe der Kilometerpauschale hängt vom genutzten Fahrzeug ab:

Wer zahlt die Kilometerpauschale?

Der Arbeitgeber kann die Kilometerpauschale zahlen, ist aber nicht dazu verpflichtet, was vom Arbeitsvertrag abhängen kann. Wenn der Arbeitgeber nicht die vollen 0,30 € pro Kilometer zahlt, kann der Arbeitnehmer die Fahrtkosten über die Kilometerpauschale in der Steuererklärung als Werbungskosten geltend machen.

Wer kann die Kilometerpauschale in Anspruch nehmen?

Die Kilometerpauschale kann von allen Arbeitnehmern in Anspruch genommen werden, die für Dienstreisen ein privates Fahrzeug benutzen müssen. Sie gilt auch für Selbstständige, die Dienstreisen mit einem privaten Fahrzeug durchführen; dann wird sie als Betriebsausgabe betrachtet.

Erfahren Sie bei givve® alles zur Kilometerpauschale und wie Sie diese als Benefit für Mitarbeiter nutzen können!

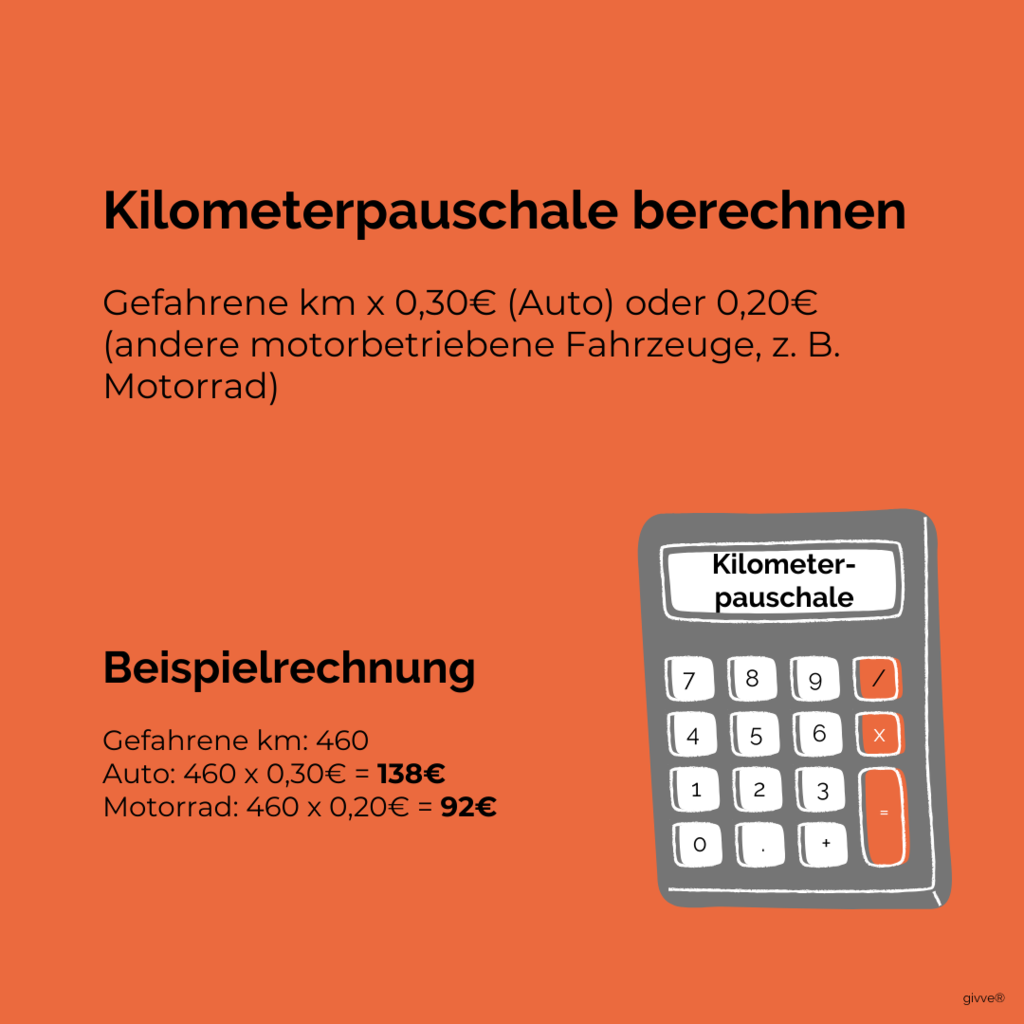

Wie wird die Kilometerpauschale berechnet?

Die Formel für die Berechnung der Kilometerpauschale lautet: Gefahrene Kilometer x Kilometerpauschale = Erstattungsfähiger Betrag

Beispiel: Ein Arbeitnehmer fährt für einen Geschäftstermin von München nach Stuttgart mit dem privaten Auto. Die Strecke für die Hin- und Rückfahrt beträgt ungefähr 460 km:

- 460 km x 0,30 € = 138 €

- 138 € sind der erstattungsfähige Betrag.

- Mit einem Motorrad wäre die Rechnung wie folgt:

- 460 km x 0,20 € = 92 €

Welche Fahrtkosten werden mit der Kilometerpauschale erstattet?

Die Kilometerpauschale gilt für alle Fahrten durch eine beruflich veranlasste Auswärtstätigkeit. Das private Fahrzeug muss dafür verwendet werden. Hierzu zählen Dienstreisen, Kunden- oder Lieferantenbesuche, der Besuch von Fort- und Weiterbildungen, Messen und Veranstaltungen sowie Einsatzwechseltätigkeiten an unterschiedlichen Standorten. Die Regelung gilt sowohl für Fahrten im Inland als auch im Ausland und wird durch § 9 Absatz 1, 4a Einkommensteuergesetz (EStG) geregelt.

Kilometerpauschale oder individueller Kilometersatz?

Während die Kilometerpauschale 30 Cent pro Kilometer vorsieht, reicht dies nicht immer aus, um die gesamten Kosten zu berücksichtigen, vor allem bei teuren bzw. kostenintensiven Fahrzeugen. Hier kommt der individuelle Kilometersatz ins Spiel, bei dem alle Kosten berücksichtigt werden, dazu zählen Abschreibung, Reparaturkosten, Versicherungskosten, Darlehenszinsen und Garagenmiete. Die Kosten werden jährlich addiert und durch alle gefahrenen Kilometer geteilt, um die Kosten pro Kilometer zu ermitteln. Mit diesem Wert werden dann die Kilometer von Dienstfahrten multipliziert, um die tatsächlichen Kosten anhand des Kilometersatzes zu berechnen.

Kann die Kilometerpauschale trotz eines Firmenwagens in Anspruch genommen werden?

Nein, da die anfallenden Kosten bereits vom Unternehmen gedeckt sind, ist keine weitere Reduzierung der Steuerschuld durch die Kilometerpauschale möglich.

Wie werden Reisekosten über die Kilometerpauschale in der Steuererklärung geltend gemacht?

Um die Reisekosten steuerlich geltend zu machen, müssen diese in der Steuererklärung angegeben werden. Speziell für die Kilometerpauschale erfolgt der Eintrag in die Anlage N unter der Rubrik „Reisekosten bei beruflich veranlassten Auswärtstätigkeiten“. Es ist wichtig, die gesamten Reisekosten des Steuerjahres genau zu erfassen. Dazu sollten alle gefahrenen Kilometer sorgfältig notiert werden, um die Gesamtsumme berechnen zu können. Die Berechnung erfolgt nach der Formel:

Gesamtanzahl gefahrener Kilometer x Kilometerpauschale = Gesamtsumme für die Steuererklärung.

Diese detaillierte Erfassung und Berechnung gewährleistet, dass Sie die maximal mögliche Summe in Ihrer Steuererklärung geltend machen können, was zu einer optimalen Steuererstattung führen kann.

Wie hat sich die Kilometerpauschale über die Jahre entwickelt?

Die Kilometerpauschale ist über die Jahre bei 30 Cent pro km bzw. 20 Cent pro km geblieben. Die letzte große Änderung war die Reisekostenreform im Jahr 2014, seitdem kann die Kilometerpauschale von 5 Cent bei Fahrrädern und die Mitfahrerpauschale von zusätzlich 2 Cent pro km nicht mehr geltend gemacht werden.

Was ist der Unterschied zwischen Kilometerpauschale und Pendlerpauschale?

Die Unterscheidung zwischen Kilometerpauschale und Pendlerpauschale ist wesentlich für das Verständnis ihrer jeweiligen Anwendungen:

Diese deckt die Kosten für das Pendeln zur Arbeitsstätte ab. Sie ist relevant für regelmäßige Fahrten zwischen dem Wohnort und dem Arbeitsplatz und berücksichtigt nur eine einfache Fahrt – entweder die Hin- oder die Rückfahrt zur Arbeitsstätte. Die Pendlerpauschale beträgt für die ersten 20 Kilometer 30 Cent pro Kilometer; für jeden weiteren Kilometer danach erhöht sich der Satz auf 38 Cent.

Im Gegensatz dazu deckt die Kilometerpauschale die Kosten für Dienstreisen mit einem privaten Fahrzeug ab. Eine Dienstreise definiert sich durch ihre berufliche Notwendigkeit und beinhaltet keine regulären Fahrten zur Arbeitsstätte. Die Kilometerpauschale berücksichtigt jeden gefahrenen Kilometer auf der Hin- und Rückreise. Unabhängig von der Distanz beträgt die Pauschale 30 Cent pro Kilometer für Autofahrten und 20 Cent pro Kilometer für andere motorbetriebene Fahrzeuge wie Motorräder.

Kann die Kilometerpauschale und die Pendlerpauschale (Entfernungspauschale) gleichzeitig genutzt werden?

Ja, es können sowohl die Pendlerpauschale als auch die Kilometerpauschale genutzt werden, allerdings werden sie an unterschiedlichen Stellen in der Steuererklärung eingetragen. Die Pendlerpauschale wird in der Anlage N der Steuererklärung unter Werbungskosten notiert, während die Kilometerpauschale unter Reisekosten bei beruflich veranlassten Auswärtstätigkeiten eingetragen wird.

Sie sind neugierig geworden? Lassen Sie uns unverbindlich sprechen.

Nutzen Sie die Kilometerpauschale für Ihr Unternehmen mit givve®

Die givve® Card ermöglicht es Ihnen und Ihren Arbeitnehmern, den 50€ Sachbezug bequem und individuell zu nutzen. So können Ihre Angestellten beispielsweise den monatlichen Betrag beliebig nutzen, z. B. als Tankgutschein oder auch zum Einkaufen.

Grenzen Sie sich als moderner Arbeitgeber von Ihrer Konkurrenz ab – wir beraten Sie gerne unverbindlich!

*Bitte beachten: Wir dürfen keine Rechts- oder Steuerberatung erbringen. Die hier erhaltenen Informationen sind als allgemeine Informationen zu unserem Produkt, der givve® Card, zu verstehen. Wir bitten Sie, die für Ihre Fragestellungen relevanten Details aus steuerlicher und rechtlicher Sicht von Ihrem Steuer- bzw. Rechtsberater eingehend prüfen zu lassen, um den für Sie bestmögliche Einsatz unseres Produktes sicherzustellen. Wir übernehmen keine Haftung.